Hey, ooit gedacht aan beleggen? Als dat zo is, heb je vast de term ‘ETF’ gehoord. Simpel gezegd: een ETF is een soort mandje met dingen zoals aandelen of obligaties. De pluspunten? Je kunt makkelijk handelen, het kost je weinig en je spreidt je risico’s.

Wij hebben de beste obligatie ETF voor beleggen op de lange termijn voor je uitgezocht. Maar eerst, laten we kort induiken op waarom lange termijn beleggen een goed idee is.

Inhoudsopgave

- Wat betekent ETF precies?

- Waarom aan de slag gaan met ETF?

- Welke soorten ETF’s zijn er?

- Hoe kies ik de beste obligaties ETF?

- Wat zijn de beste obligaties ETF?

- 1. iShares USD High Yield Corporate Bond UCITS ETF

- 2. Lyxor ESG Euro Corporate Bond ETF

- 3. iShares J.P. Morgan USD Emerging Markets Bond ETF

- 3 tips als je aan de slag wilt met de beste obligatie ETF

- Waarom obligaties overwegen?

- Conclusie: Is kiezen voor obligatie ETF’s een goed idee?

Wat betekent ETF precies?

Ben je nog niet bekend met de betekenis van ETF? Laten we beginnen bij het begin. Even simpel uitgelegd: ETF’s zijn net als een mandje vol met verschillende beleggingen, denk aan aandelen of obligaties, en je kunt ze kopen en verkopen op de beurs.

Het mooie? Ze geven je een mix van spreiding (dus minder risico) en duidelijkheid over wat je koopt, net zoals bij normale aandelen. En weet je wat? Zowel grote bedrijven als gewone mensen vinden ETF’s vaak een slimme keuze om in te beleggen. Als je meer wilt weten over hoe je ETF’s kunt aanschaffen en beheren, bekijk dan onze gids over de beste broker van Nederland.

Waarom aan de slag gaan met ETF?

Overweeg je te beleggen in ETF’s? Dat kan zomaar eens een geweldige keuze zijn. Zit je echter nog met twijfels of vragen? Dit zijn enkele redenen waarom aan de slag gaan met ETF een goed idee kan zijn:

Spreiding

ETF’s zijn als een chocolade box met verschillende smaken. Als één smaak tegenvalt, zijn er andere die het goedmaken. Dus, zelfs als je nieuw bent in beleggen en nog niet alles weet, helpen ETF’s je risico’s te spreiden. En je hoeft niet elk stukje chocolade (of aandeel) afzonderlijk te onderzoeken. Handig, niet waar?

Lage kosten

Met ETF’s bespaar je geld. Ze hebben geen dure managers omdat ze gewoon een bepaalde markt volgen, zoals de AEX. Plus, geen verborgen instap- of uitstapkosten. Dus, meer rendement voor jou!

Makkelijk verhandelbaar

Stel, je wilt snel kopen of verkopen. Met ETF’s kan dat. Ze zijn super flexibel en reageren vlot op de markt. Dit maakt ze een stuk toegankelijker dan die ouderwetse beleggingsfondsen.

Welke soorten ETF’s zijn er?

Duik je in de wereld van ETF’s? Goed bezig. Nu is het goed om te weten, dat er verschillende soorten ETF’s zijn waar je je pijlen op kunt richten. Heb je nog géén ervaring met ETF? Voordat we naar de beste obligatie ETF kijken, willen we je eerst op de hoogte brengen van de verschillende soorten ETF’s. Deze informatie kan namelijk nuttig zijn voor de toekomst. Lees hieronder verder voor een uitgebreid overzicht.

Aandelen-ETF’s

Dit zijn ETF’s die beleggen in aandelen van bedrijven. Stel je voor, je wil investeren in Europese topbedrijven, dan zou je naar de iShares Euro Stoxx 50 ETF kunnen kijken. Of in de hele Amerikaanse markt? Check de Vanguard Total Stock Market ETF.

Je krijgt een mix van bedrijven zonder dat je elke firma apart moet bestuderen. Sommige zijn super specifiek en focussen op bepaalde sectoren zoals technologie. Tof als je hoge rendementen wil, maar wel wat riskanter door minder spreiding.

Obligatie-ETF’s

Hier zit je geld in zaken als staats- of bedrijfsobligaties. Ze zijn vaak wat veiliger dan aandelen-ETF’s, maar de potentiële winst is meestal ook lager. Bijvoorbeeld, de iShares Euro Government Bond 7-10yr is populair. Wil je iets pittigers? Kijk dan naar high-yield obligaties. Meer rendement, maar ook meer risico. In een later stadium van dit artikel richten we ons op de beste obligatie. Lees je verder?

Grondstoffen-ETF’s

Hier investeer je in dingen als goud of olie. Ze kunnen je portefeuille een extra boost geven en beschermen tegen flinke marktschommelingen. Neem bijvoorbeeld de SPDR Gold Shares ETF, die volgt de goudprijs. Maar let op: grondstoffen kunnen ook riskant zijn door onvoorspelbare prijzen en wereldnieuws. Zet dus niet al je geld op één grondstof.

Hoe kies ik de beste obligaties ETF?

Dus je overweegt om in obligatie-ETF’s te beleggen? Goede keuze. Nu horen we je denken: “Ik weet niet hoe ik de beste ETF obligatie kan kiezen”. Geloof ons: je bent niet de enige met deze zorg. Laten we samen door de belangrijke punten heen lopen, waarmee je de beste ETF obligaties kunt kiezen. Gebruik daarvoor ook zeker de beste beleggingsapp.

Soort obligaties

Je kunt als eerste kiezen tussen staats- en bedrijfsobligaties. Over het algemeen zijn staatsobligaties wat veiliger, maar ze leveren minder op. Bedrijfsobligaties zijn wat riskanter, maar de rente is vaak hoger.

Kredietwaardigheid

Obligaties krijgen vervolgens een rating van AAA tot D. Hoe hoger de rating, hoe betrouwbaarder ze zijn. AAA is top-notch, maar verwacht er niet veel winst van. Ga je voor iets met een lagere rating, zoals C of D, dan neem je meer risico, maar de potentiële rente is ook hoger. Deze worden ook wel ‘high yield’ of ‘junk bonds’ genoemd.

Wat wil je zelf?

Dit is één van de belangrijkste punten. Het is immers jouw persoonlijke reis. Zoek je vooral zekerheid? Kies dan voor obligaties met een hoge rating. Wil je meer risico nemen voor een kans op meer rendement? Dan kun je een mix van verschillende ratings in je ETF zoeken.

Looptijd

Nóg een belangrijk punt. Obligaties met een korte looptijd zijn vaak minder risicovol dan die met een lange looptijd. Dit komt doordat marktrentes in die kortere tijd minder waarschijnlijk zullen stijgen. Zorg dus voor een mix, zodat niet al je eieren in hetzelfde mandje liggen.

Land van uitgifte

Net zoals je bij aandelen je geld wilt spreiden over verschillende regio’s, zou je dat ook bij obligaties moeten doen. Maar let op de munteenheid. Als je geen zin hebt in valutarisico, kies dan voor obligaties die in euro’s zijn uitgegeven.

Wat zijn de beste obligaties ETF?

Ben je op zoek naar de top ETF’s van 2024? Goed nieuws, ik heb wat tips voor je. Laten we meteen ter zake komen.

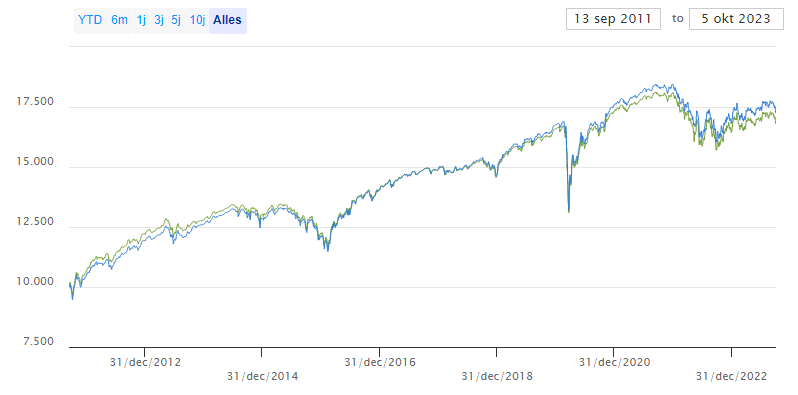

1. iShares USD High Yield Corporate Bond UCITS ETF

Dit is een obligaties ETF waarin je belegt in bedrijfsobligaties van over de hele wereld die meestal hoge rendementen geven. En, alles is in dollars.

Hoe werkt het?

Deze ETF volgt een bepaalde index, de Markit iBoxx USD Liquid High Yield Capped Index, met daarin 1296 van die winstgevende bedrijfsobligaties.

Welke bedrijven zitten erin?

Grote namen zoals T-Mobile, Ford Motor Credit Company en Sprint Corp. Mooi lijstje, toch?

Wie beheert het?

Dat is BlackRock. Op 15 november 2024 was de totale waarde zo’n € 4,4 miljard (dat heeft iShares in euro’s voor ons omgerekend).

Hoe risicovol is het?

Het risico zit op niveau 4. Dat is op een schaal van 7. Niet super risicovol, maar ook niet heel veilig.

Je kunt momenteel beleggen in deze obligatie ETF bij eToro en DEGIRO.

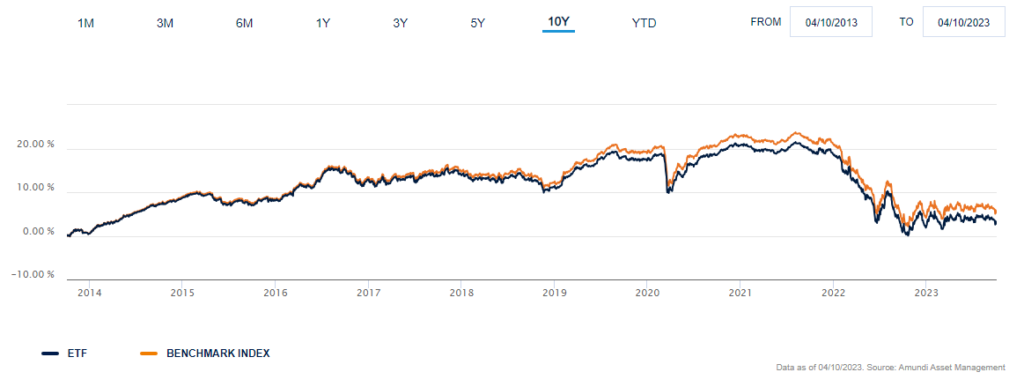

2. Lyxor ESG Euro Corporate Bond ETF

Je investeert hiermee in Europese bedrijven die goed scoren op milieuvriendelijkheid, sociale verantwoordelijkheid en goed bestuur (dat noemen ze de ESG-score).

Wat is de index?

Deze ETF baseert zich op de Bloomberg Barclays MSCI EUR Corporate Liquid SRI Sustainable Index. Daarin zitten 2118 bedrijfsobligaties, allemaal in euro en ze lopen minstens een jaar.

Wie zitten erin?

Je komt er topnamen tegen zoals Total en BNP Paribas. Door hierin te investeren, spreid je meteen je geld over veel Europese bedrijfsobligaties. Plus, je kunt er rente mee verdienen.

Beheerder & Waarde

Lyxor houdt een oogje in het zeil. En op 15 november 2022 was deze ETF € 389 miljoen waard.

Hoe risicovol is het?

Het zit op 3 van de 7. Dus niet te wild, maar ook niet super veilig.

Wil je graag beginnen met beleggen in obligatie ETF’s? Dat kan bij eToro, Easybroker en DEGIRO.

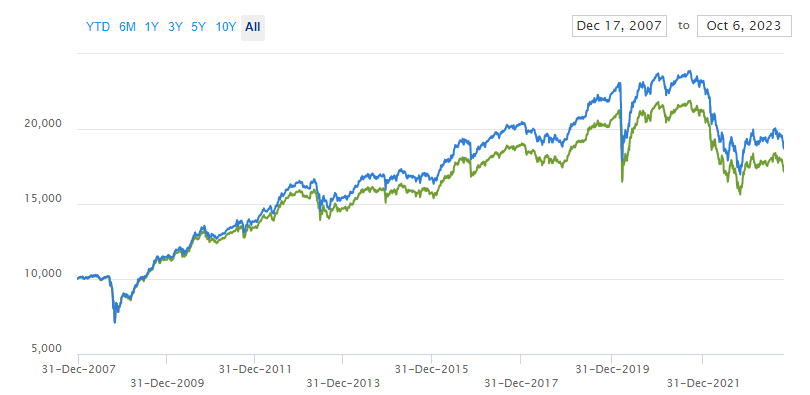

3. iShares J.P. Morgan USD Emerging Markets Bond ETF

Je investeert in 590+ obligaties van overheden of hun bedrijven in opkomende landen. Denk aan plekken als Saoedi-Arabië, Brazilië en Indonesië. En ja, alles is in dollars.

Wie waakt erover?

BlackRock houdt het in de gaten. Op 15 november 2022 was deze ETF $ 7,5 miljard waard.

Hoe risicovol is het?

Het staat op 4 van de 7. Niet te gek, maar ook niet te voorzichtig.

eToro en DEGIRO bieden deze obligatie ETF momenteel aan tegen lage transactiekosten.

3 tips als je aan de slag wilt met de beste obligatie ETF

Ben je erover uit dat je de sprong wilt wagen en aan de slag wilt gaan met de beste obligatie ETF? Dat is een spannende keuze. Als je geen ervaring hebt met ETF of met beleggen in het algemeen, kun je vast wat tips gebruiken. Dat komt goed uit. Hieronder vind je 3 gouden tips die je mogelijk om weg helpen.

1. Houd het in evenwicht

Een van de belangrijkste dingen om in gedachten te houden bij het beleggen in een obligatie ETF (Exchange-Traded Fund) is dat balans belangrijk is. Net zoals je je tuin onderhoudt door te snoeien en bij te planten, zo moet je ook je beleggingsportefeuille onderhouden. Dit betekent dat je periodiek moet kijken naar je assetallocatie en mogelijk aanpassingen moet maken om te zorgen dat deze overeenkomt met je beleggingsdoelen en risicotolerantie.

Bijvoorbeeld, als de marktwaarde van je obligatie ETF flink gestegen is ten opzichte van je andere activa, kun je overwegen om wat winst te nemen en dit geld in andere activa te investeren die minder goed hebben gepresteerd. Op die manier breng je je portefeuille weer in evenwicht, wat kan helpen om het risico te verlagen en mogelijk het rendement te verhogen.

2. Spread je inzet

Dollar-cost averaging is een beleggingstechniek waarbij je periodiek een vast bedrag investeert, ongeacht de marktprijs van de activa die je koopt. Door dit te doen, koop je meer aandelen of obligaties wanneer de prijzen laag zijn en minder wanneer de prijzen hoog zijn. Dit kan een effectieve manier zijn om de risico’s van markttiming te verminderen.

Dus, als je van plan bent om in een obligatie ETF te investeren, overweeg dan om een vaste som geld op een regelmatige basis in te leggen. Dit kan maandelijks, per kwartaal of zelfs jaarlijks zijn, afhankelijk van je persoonlijke situatie en doelen. Door dit te doen, reduceer je het risico om te investeren op ‘het verkeerde moment’ en kan je portefeuille geleidelijk groeien.

3. Blijf chill en denk vooruit

De financiële markten kunnen erg volatiel zijn, en het is makkelijk om je mee te laten slepen door de ups en downs. Probeer in plaats daarvan je emoties onder controle te houden en focus op je lange-termijn strategie en doelen.

Zelfs als je obligatie ETF een slechte periode doormaakt, is het belangrijk om geduldig te blijven en je niet te laten verleiden om impulsieve beslissingen te nemen. Je hebt deze belegging tenslotte gekozen met een lange-termijn perspectief. Herinner jezelf aan je initiële beleggingsdoelen en wees bereid om de koers te blijven volgen, zelfs als de markt op korte termijn onzekerheid vertoont.

Waarom obligaties overwegen?

Misschien vraag je je dit wel af. Als je ETF onder de loep neemt, dan kom je erachter dat er veel mogelijkheden zijn. We leggen je uit waarom je obligaties zou moeten overwegen.

Als eerste kom je in rustiger vaarwater terecht. Aandelen kunnen soms net een wilde rit in een achtbaan zijn. Stel je voor dat je in een jaar de helft van je geld ziet verdwijnen. Dat klinkt eng, toch? Obligaties daarentegen zijn vaak stabieler en zorgen voor minder pieken en dalen.

Over slapen gesproken: Als je al rillend in je bed ligt, omdat je je zorgen maakt over je geld, dan is het misschien een goed idee om wat obligaties aan je mix toe te voegen. Ze kunnen voor een beetje gemoedsrust zorgen.

En hoe zit het met het rendement? Ja, aandelen kunnen je meer geld opleveren. Maar obligaties? Die brengen je een klein, maar fijn percentage op, zoals 1 tot 3% per jaar.

Dus, wat denk je? Wil je een nacht zonder zorgen of ben je klaar voor die achtbaanrit? Als je van beide een beetje wilt, combineer dan aandelen en obligaties. En vergeet niet: koop en hou vast is vaak de slimste zet!

Conclusie: Is kiezen voor obligatie ETF’s een goed idee?

Laten we nog een laatste keer terugkomen op de vraag: “Is kiezen voor ETF obligaties een goed idee?”

De rente is nu aan het stijgen, dus dat is iets om over na te denken. Maar eerlijk is eerlijk, je wilt niet al je eieren in één mandje leggen. Dus ja, obligaties kunnen een goed idee zijn om je risico’s te spreiden.

Maar waarom zou je er bewust voor kiezen? Kijk, als je kiest voor een ETF (dat is een soort mandje met meerdere obligaties), kun je met een klein bedrag al meedoen. De kosten zijn ook laag en je kunt makkelijk aan- en verkopen wanneer je wilt.

En als we je nog een laatste tip mogen geven: Kies voor een ETF dat verschillende soorten obligaties heeft. Dus niet alleen die van overheden, maar ook van bedrijven, en met verschillende looptijden. Zo maak je je portefeuille nog sterker. Wil je nu meer leren of weten over beleggen? Meld je dan aan voor de beste cursus beleggen!